Financiering

Financiën in control

Terug naar navigatie - Financiering - Financiën in controlWat willen wij bereiken?

Wij willen een financieel gezonde gemeente zijn die in ‘control’ is voor wat betreft onze financiering. Hierbij wordt het accent gelegd op de schuldenlast omdat deze meer zegt over de financiële positie van gemeenten dan de hoogte van het eigen vermogen.

Bij de financieringspositie gaat het om de vraag of de gemeente op langere termijn aan haar betalingsverplichtingen kan voldoen. De gemeentelijke schuld is hierbij van (groot) belang omdat de omvang van deze schuld de hoogte van de rentelasten bepaald en daarmee onderdeel van gemeentelijke uitgaven is. Door een solide financieringswijze na te streven is er sprake van zo weinig mogelijk fluctuaties in deze rentelasten. Als sturingsinstrument worden diverse wettelijke (financiële) ratio’s, kengetallen en beleidsindicatoren gebruikt. Deze zijn onderdeel van de programma’s en paragraaf 5.7 Weerstandsvermogen en risicobeheersing.

Ratio’s

Terug naar navigatie - Financiering - Ratio’sWanneer zijn wij tevreden?

Om financieel in ‘control’ te zijn, is ons streven om minimaal een ‘voldoende’ te scoren op de wettelijke (financiële) ratio’s, kengetallen en de “gouden balansregel”.

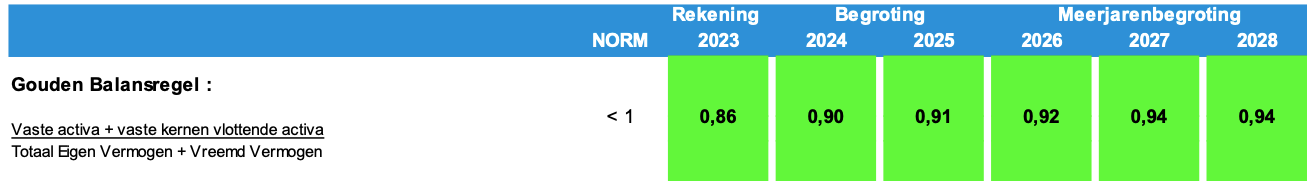

“Gouden balansregel”

Onderstaand overzicht laat zien dat de gemeente Oldambt over de begrotingsjaren 2025 t/m 2028 voldoet aan de norm van de gouden balansregel:

Wettelijke ratio’s

Indicator |

Rekening |

Streefwaarde |

|---|---|---|

2023 |

Ultimo 2025 |

|

Maximale financiering met een looptijd van korter dan 1 jaar blijft binnen 8,5% van het begrotingstotaal (Kasgeldlimiet). |

€ 14,4 miljoen |

€ 16,4 miljoen |

(is niet overschreden) |

||

Herfinanciering en nieuw aantrekken van langvermogen blijft totaal binnen 20% v.h. begrotingstotaal (Renterisiconorm). |

€ 33,9 miljoen |

€ 38,6 miljoen |

(geen geldleningen |

||

in 2023 aangetrokken). |

||

Beleidskaders

Terug naar navigatie - Financiering - BeleidskadersVanwege het grote belang dat ook de rijksoverheid hecht aan financiën in ‘control’, zijn er landelijke beleidskaders en voorschriften voor zowel onze wijze van financiering als ook onze verantwoording daarover. Onderstaand volgt een opsomming:

Opmerking:

Na vaststelling zijn in de diverse wetten en besluiten wijzigingen doorgevoerd (zie www.overheid.nl/ en kies in de kolom Beleid & regelgeving voor Wettenbank nationaal of lokaal).

Vastgesteld beleid |

Vastgesteld in |

|---|---|

Besluit Begroting en Verantwoording gemeenten en provincies (BBV) |

17-jan-03 |

Wet Financiering Decentrale Overheden (FIDO) |

14-dec-00 |

Regeling Uitzettingen en Derivaten Decentrale Overheden (RUDDO) |

14-dec-00 |

Wet Houdbare Overheidsfinanciën (Wet HOF) |

1-jan-13 |

Financiële verordening gemeente Oldambt 2020 |

1-jan-20 |

Controleverordening en het Treasurystatuut gemeente Oldambt |

4-jan-10 |

Ondersteuning financieringsbeleid

Terug naar navigatie - Financiering - Ondersteuning financieringsbeleidWat gaan wij daarvoor doen?

Wijze van financiering

Totaalfinanciering

De gemeente Oldambt werkt vanuit een totaalfinanciering. Het kenmerk hiervan is dat tegoeden dan wel schulden in onze gemeente als geheel worden bekeken. Deze saldering leidt vervolgens tot het uitzetten bij de ‘staatsschatkist’ of het aantrekken van gelden via de geld- en of kapitaalmarkt.

Projectfinanciering

Voor onderstaande projecten is de totaalfinanciering niet van toepassing, maar is gekozen voor een één op één projectfinanciering:

- Poort van Winschoten - gebouw

- Poort van Winschoten - inventaris

- Enexis – converteerbare hybride aandeelhouderslening.

- Woningbouwcoöperatie Acantus.

Voor de eerste twee zijn in 2020 langlopende geldleningen afgesloten en zijn in 2021 de rentebetalingen en aflossingen begonnen. De leningen lopen door tot resp. 2062 en 2038.

Enexis – converteerbare hybride aandeelhouderslening heeft een looptijd van 10 jaar en is ook afgesloten in 2020.

De vierde in de rij (Acantus) is afgesloten in 1993 en loopt nog door tot juli 2031.

Ter ondersteuning van het financieringsbeleid zijn volgende (wettelijke) elementen van belang:

- de rentevisie;

- de mutaties in de vaste schulden en uitzettingen;

- de kasgeldlimiet, de renterisiconorm en schatkistbankieren;

- de liquiditeitsplanning en de financieringsbehoefte voor de komende 3 jaren;

- de rentekosten en renteopbrengsten verbonden aan de financieringsfunctie.

Rentevisie

Ten tijde van het schrijven van deze paragraaf (half september 2024) is sprake van redelijk stabiele rentes op de financiële markten voor zowel kasgeldleningen (looptijd < 1 jaar) als ook voor het aantrekken van langlopende geldleningen (looptijd > 1 jaar). In 2023 zijn de rentes meerdere malen door de centrale banken zoals de Europe Centrale Bank verhoogd om de hoge inflatie te beteugelen. Dit is samen met andere overheidsmaatregelen zoals o.a. de invoering van het energieplafond, tegemoetkomingen voor energie en tijdelijke accijnsverlagingen redelijk gelukt. De inflatie in Nederland zal van iets minder dan 4,6% in 2023 in 2024 naar 2,8% dalen en blijft daar naar verwachting in 2025 ook.

Gemeenten betalen momenteel ongeveer 2,7% voor een lineaire lening van 30 jaar en de rentevergoeding op onze rekening-courant met de ‘staatsschatkist’ (SKB) is 3,0%.

Mede door de vooruit ontvangen bedragen m.b.t. diverse projecten en het vroegtijdig aantrekken van 2 leningen voor de Poort van Winschoten is de verwachting voor 2025 dat de liquiditeit nog steeds dermate positief zal zijn (ca. € 60,0 miljoen), dat er geen nieuwe langlopende leningen worden aangetrokken. Daarom is voor de totaalfinanciering ook geen extra rente begroot.

Interne rekenrente

Voor de interne rekenrente wordt 2,45% gehanteerd. Deze komt (bij benadering) overeen met de gemiddelde rente die in 2025 werkelijk wordt betaald op alle opgenomen langlopende geldleningen t.b.v. de totaalfinanciering per 1 januari 2025 (2,43%) en de verwachte eindstand 2025 (2,39%).

Voor de grondexploitatie wordt een interne rekenrente gehanteerd van 1,38%. In de begrote cijfers is op dit moment nog gerekend met 1,30%.

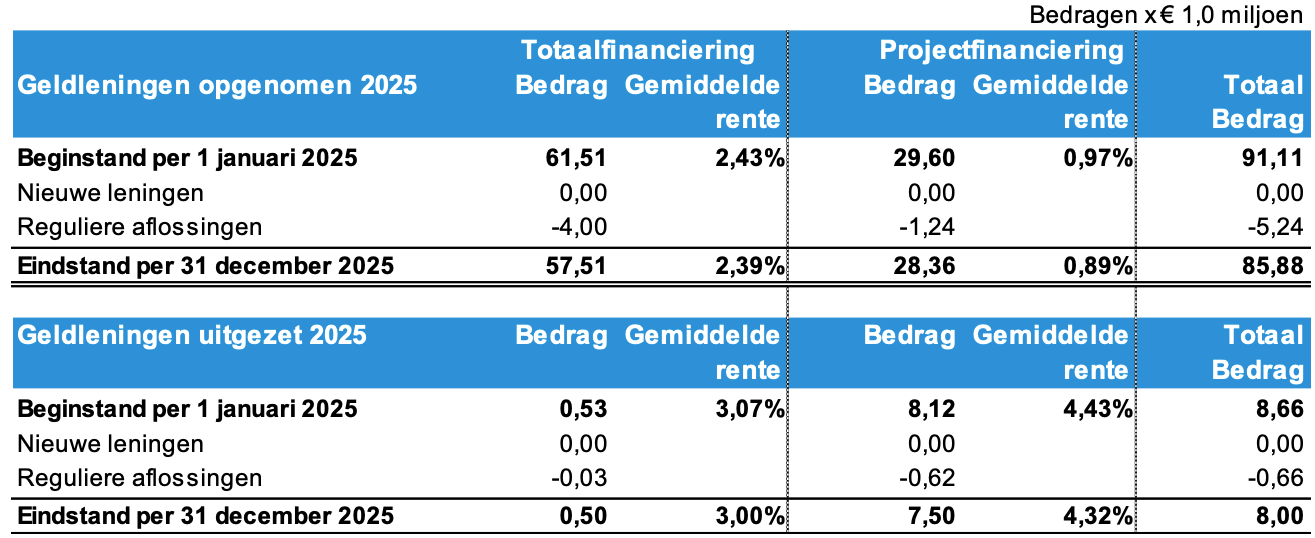

Mutaties in de vaste schulden en uitzettingen

Het totaal voor de langlopende geldleningen in 2025 is als volgt:

Opmerking:

Onder de projectfinanciering vallen de Poort van Winschoten, Enexis converteerbare hybride aandeelhouders en Acantus.

Kasgeldlimiet, renterisiconorm en schatkistbankieren

In deze paragraaf vermelden wij een tweetal ratio’s voor het beperken van de renterisico´s. Het gaat hierbij om de kasgeldlimiet en de renterisiconorm . Daarnaast wordt het schatkistbankieren behandeld.

Kasgeldlimiet

Voor de totaalfinanciering is de kasgeldlimiet voor de gemeente 8,5% van de totale begrotingsomvang 2025 ad € 193,1 miljoen en bedraagt daarmee gemiddeld circa € 16,4 miljoen.\Renterisiconorm

Renterisiconorm

De renterisiconorm heeft als doel om het renterisico bij (her)financiering te beheersen en wordt beperkt tot de twee essentiële variabelen: de jaarlijkse verplichte aflossingen en de renteherzieningen.

De kasgeldlimiet heeft betrekking op leningen met een looptijd tot maximaal 1 jaar en de rente-risiconorm op leningen met een looptijd vanaf 1 jaar. Het doel van deze normen, vastgelegd in de wet Fido, is om te voorkomen dat er te grote schokken optreden in de hoogte van de rente die de gemeente moet betalen. Hierin speelt overigens ook een liquiditeitsbegroting een belangrijke rol. Door een goede liquiditeitsplanning kan tijdig gereageerd worden op toekomstige financieringsbehoeften.

Daarnaast verdient het aspect vaste financiering (het tijdig aantrekken van langlopende leningen voor vooral grote investeringen) voortdurend de aandacht (de leenruimte). Het bedrag van de renterisiconorm mag jaarlijks niet worden overschreden. Hierdoor ontstaat een evenwichtige opbouw van de leningen in de tijd.

Voor 2025 is dit percentage 20% van het totale begrotingstotaal ad € 193,1 miljoen. Hierdoor is het bedrag dat maximaal aan langlopende leningen mag worden aangetrokken (de renterisiconorm)

€ 38,6 miljoen en de leenruimte is € 33,4 miljoen. We gaan ervan uit dat we geen langlopende lening(en) voor de totaalfinanciering gaan aantrekken. De begrotingsnorm zal dus niet worden overschreden.

![]()

Opmerkingen:

Aflossingen (2) en de renteherzieningen (1) mogen worden geherfinancierd. De berekende leenruimte (5) heeft betrekking

op 'nieuw' aan te trekken leningen. Het totaal van de aan te trekken leningen mag de renterisiconorm (4) niet te boven gaan.

In de berekening van de renterisiconorm worden alle opgenomen geldleningen betrokken.

Schatkistbankieren

Einde 2013 is het schatkistbankieren ingevoerd, zodat de totale Nederlandse schuldquote kan worden bepaald en deze een gunstig effect zal hebben op het Nederlandse EMU-saldo. Dit EMU-saldo mag voor Nederland, Europees gezien, maximaal 3% van het Binnenlands Bruto Product (bbp) zijn.

Het schatkistbankieren houdt in dat voor onze gemeente de som van alle bankrekeningen en aanwezige liquide middelen o.b.v. onze begrotingstotaal 2025 nooit meer mag zijn dan positief

€ 3,9 miljoen (het drempelbedrag). Komt het saldo boven het (nieuwe)drempelbedrag, moet het saldo naar onze bankrekening bij de schatkist overgemaakt worden. De verwachte gemiddelde vergoeding op het schatkistbankieren zal over 2025 ca 3,0% zijn. De benutting van het drempelbedrag wordt berekend als gemiddelde over alle dagen in het kwartaal, dit leidt tot een kwartaalgemiddelde die het drempelbedrag niet mag overschrijden.

Schatkistbankieren in relatie tot tegoeden bij de BNG Bank

In het kader van een nieuwe renteberekening over de tegoeden bij de BNG Bank, hebben we geregeld dat alle bedragen vanaf 2021 boven de € 0,4 miljoen dagelijks automatisch worden overgemaakt (afgeroomd) richting de schatkist van het Rijk en tot eenzelfde bedrag automatisch worden bijgeboekt op onze BNG-rekening t.l.v. de schatkist. Dit is aanmerkelijk lager dan het berekende drempelbedrag mag zijn.

De keuze om bij € 0,4 miljoen automatisch af- en bij te romen is ingegeven doordat de BNG Bank gemiddeld een lagere rentevergoeding geeft op tegoeden op onze bankrekening dan is te krijgen bij het schatkistbankieren. Zal deze laatste situatie veranderen kan uiteraard het automatisch af- en bij te romen bedrag naar boven worden bijgesteld.

Liquiditeitsplanning en de financieringsbehoefte voor de komende 4 jaar

O.b.v. de huidige liquiditeitenraming verwachten wij voor alle huidige lopende en nog op te starten projecten, in totaal per saldo in 2025 circa € 28,5 miljoen uit te geven (stand: 03 Oktober 2024).

Kortlopende geldleningen (Kasgeld)

Uitgangspunt is om zoveel mogelijk investeringen via eigen liquide middelen en/of kortlopende geldleningen tijdelijk te financieren, tenzij sprake is van projectfinanciering. Hierbij wordt afgewogen of ‘rood’ staan in de rekening-courant bij de BNG op dat moment niet gunstiger is. Door het afsluiten van een financieringsovereenkomst met de BNG kunnen we (relatief goedkoop) ‘rood’ staan. Momenteel is echter het aantrekken van kasgeldleningen nog goedkoper dan ‘rood’ staan en heeft deze manier van financieren (deels) de voorkeur indien dit nodig mocht zijn.

Langlopende geldleningen

De maximale toegestane kasgeldlimiet mag niet structureel worden overschreden (zie renterisicobeheer). Indien liquiditeiten nodig zijn, kan snel een langlopende geldlening worden aangetrokken mocht de rente op de kapitaalmarkt gaan stijgen. Hierdoor wordt het renterisico geminimaliseerd. Voor het jaar 2025 wordt ervan uit gegaan dat we geen geldleningen gaan aantrekken.

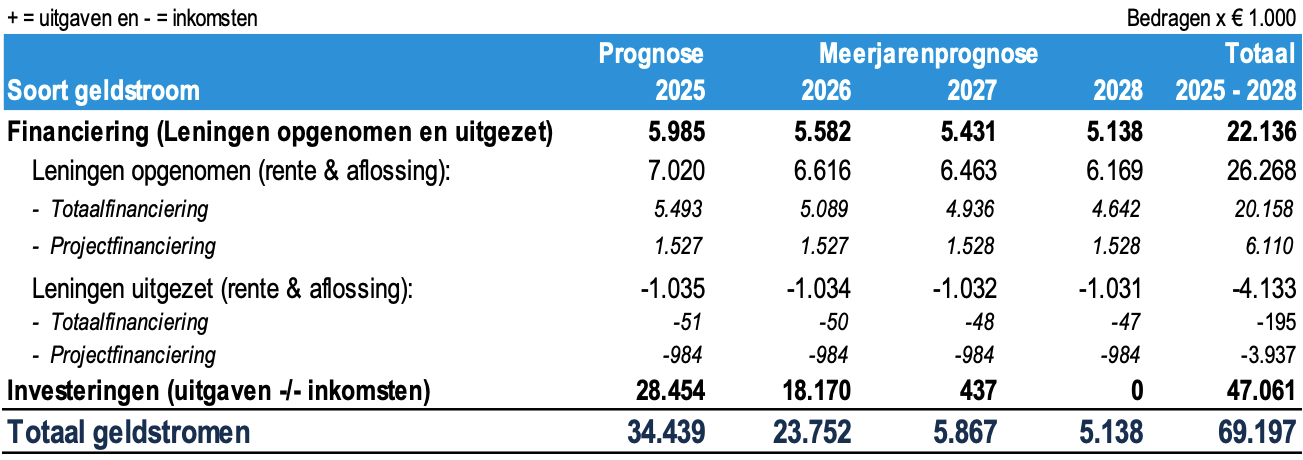

De volgende liquiditeitsprognoses worden afgegeven voor 2025 t/m eind 2028:

N.B.: In de liquiditeitenraming zijn alleen investeringen en mutaties in leningen meegenomen en is er (vooralsnog) vanuit gegaan dat de reguliere inkomsten en uitgaven per saldo tegen elkaar weglopen. Deze zijn daarom buiten beschouwing gelaten.

Uit bovenstaand overzicht blijkt dat totaal vanaf 2025 naar verwachting per saldo circa € 69,2 miljoen aan uitgaande geldstromen zijn. Hiervan is per saldo circa € 22,1 miljoen nodig voor rente en aflossingen van leningen en per saldo € 47,1 miljoen voor de investeringen.

Voor 2025 wordt per saldo in totaal voor circa € 28,5 miljoen aan de investeringen verwacht. Het betreft investeringen in en subsidieontvangsten voor o.a.:

- Vervangen armaturen openbare verlichting voor circa € 1,2 miljoen.

- Rehabilitatie lus Beerta – Nw Beerta e.o. voor circa € 2,4 miljoen.

- Renovatie OBS De Tweemaster voor circa € 1,0 miljoen.

- Renovatie BBS Maranatha voor circa € 1,4 miljoen.

- De Poort van Winschoten (gebouwen en terreinen) voor circa € 10,0 miljoen.

- Centrum Winschoten – Project Langestraat-Noord voor circa € 1,5 miljoen.

- Woningbouw binnenstad Winschoten voor circa € 1,1 miljoen.

- Sloop ziekenhuis voor circa € 1,5 miljoen.

Saldo van de financieringsfunctie

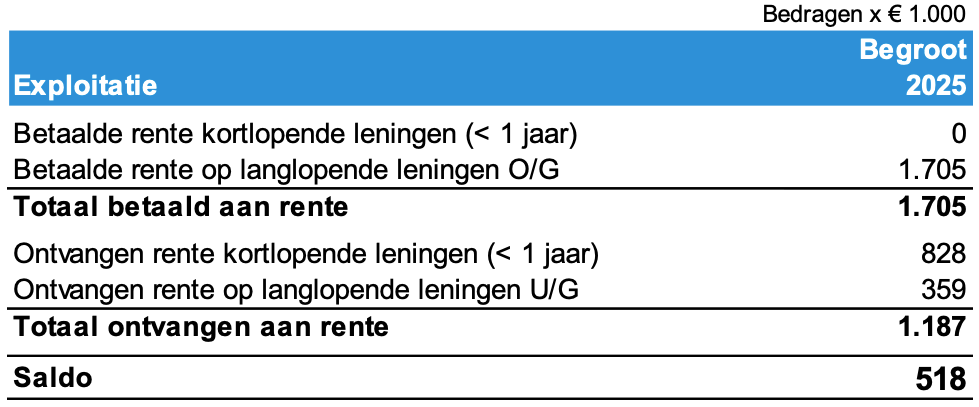

Onderstaand overzicht geeft de verwachte te betalen en te ontvangen rente over 2025 weer:

Opmerking: De verwachting voor 2025 is dat de liquiditeit nog steeds dermate positief zal zijn, dat er geen nieuwe langlopende leningen worden aangetrokken. Daarom is voor de totaalfinanciering ook geen extra rente begroot (Betaalde rente kortlopende leningen is € 0). Er is sprake van een begroot financieringsoverschot van ca € 15,9 miljoen. De te verwachten ontvangen rente van ca. € 477.000 (3,0%) is begroot onder “Ontvangen rente kortlopende leningen (< 1 jaar).

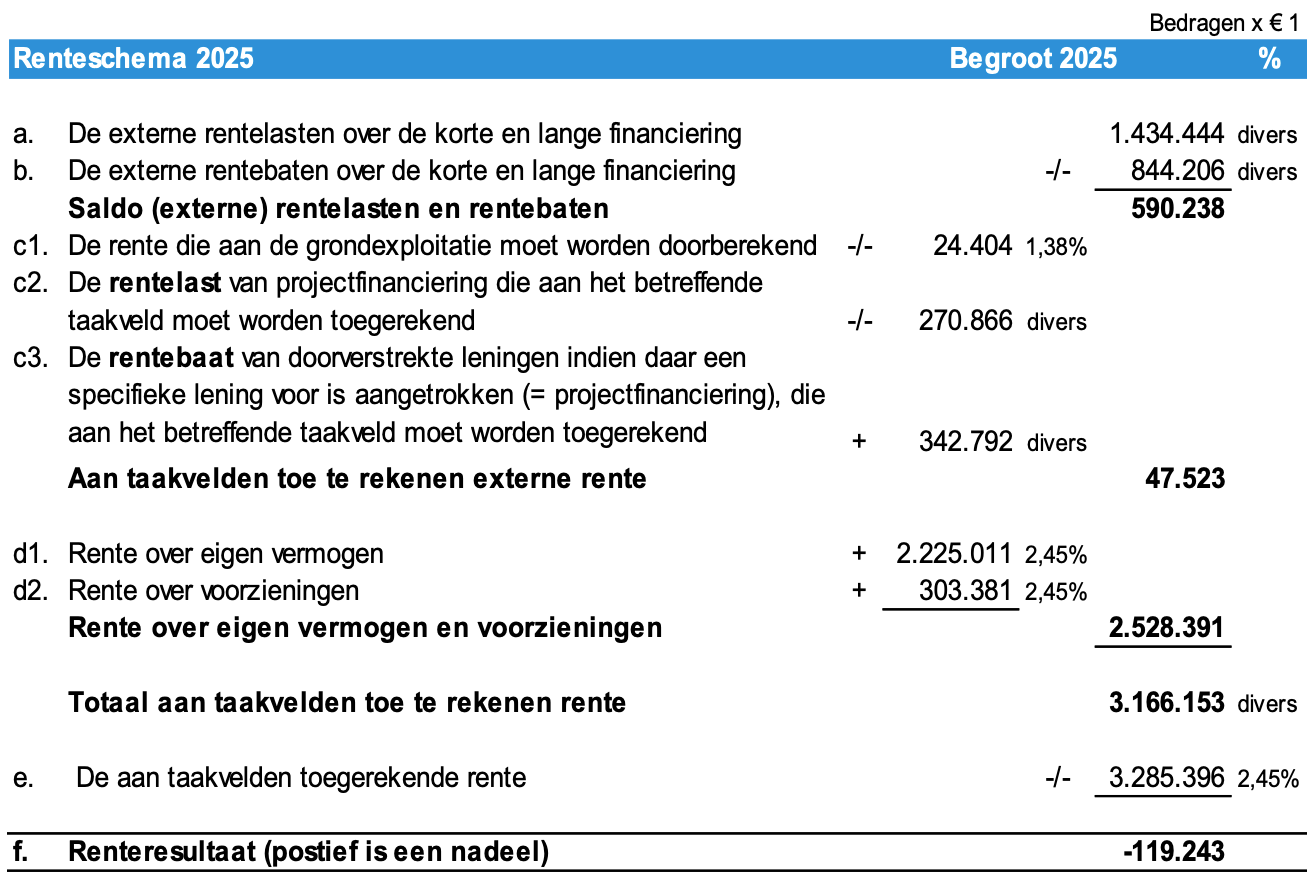

Renteschema 2025

In onderstaand renteschema wordt inzicht gegeven in de rentelasten en rentebaten van de externe financiering, de wijze van rentetoerekening en het renteresultaat.

Opmerking: Het positieve renteresultaat ontstaat doordat de toegerekende rente aan alle investeringen, uitgezonderd de grondexploitatie en de projectfinanciering, niet exact overeenkomt met de berekende omslagrente, maar is vastgesteld op een afgeronde 2,45%.